保险股估值依旧处于低位,国资顺势抄底,提升市场信心。

10月16日晚间,中国太保(601601.SH、2601.HK、CPIC.LSE)披露股东增持情况。公司股东上海国有资产经营有限公司(以下简称“上海国资”)在今年5月21日至10月13日期间通过二级市场合计增持公司A股股份2044.65万股。

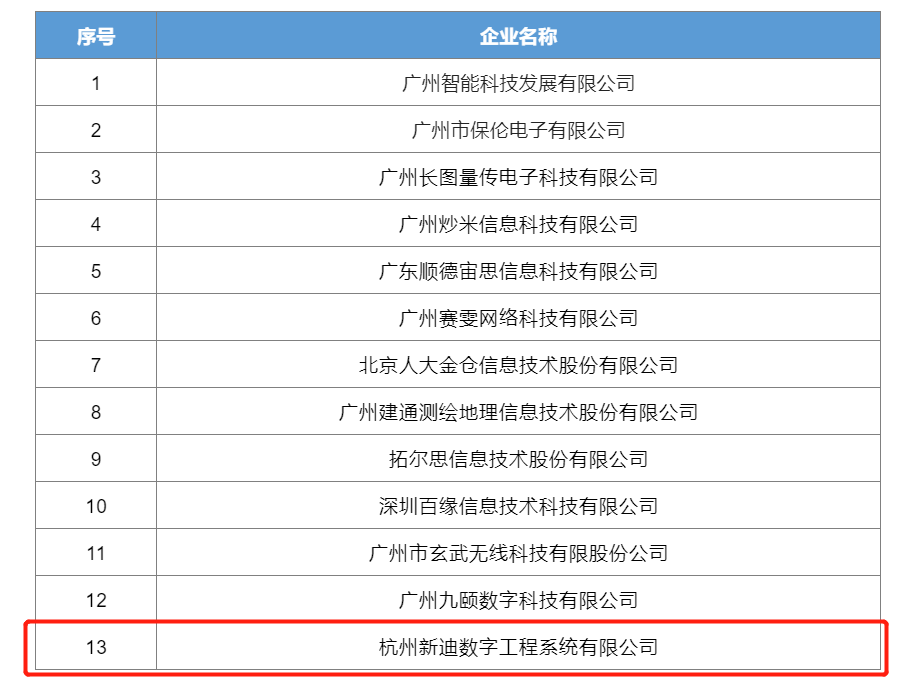

长江商报记者注意到,这是上海国资近两年来第三次主动增持中国太保A股。本次增持后,上海国资及其一致行动人对中国太保的持股比例达到10.53%。粗略计算,上海国资三轮增持累计耗资超28亿元。

今年以来,A股保险板块股价持续低迷。截至10月17日收盘,中国太保A股股价20.79元/股,年内累计下跌23%。

上海国资在此时连续增持,与其看好中国太保转型成效以及长期发展不无关系。今年上半年,中国太保实现营业收入2551.14亿元,同比增长1%;保险业务收入2425亿元,同比增长8%,增速创近三年新高;归属于上市公司股东的净利润为133.01亿元,同比减少23.1%。

上海国资合计持股比例增至10.53%

近两年来,上海国资通过股权划转、二级市场增持等方式扩大对中国太保的持股。

早在2021年4月,中国太保就曾披露,上海国资及其一致行动人自2020年3月1日至2021年4月8日期间,因二级市场集中竞价、以中国太保部分A股股票为标的发行的可交换公司债券发生换股、接受无偿划转等因素综合影响,截至2021年4月7日,上海国资及其一致行动人对于中国太保的持股比例达到7.66%,合计较2020年2月29日持股比例增加0.43%。

同时,上海国资的控股股东上海国际集团通过港股通增持中国太保H股股份1.07亿股,并接受上海久事集团无偿划转中国太保A股股份1.6亿股,此部分股权转让在2021年4月8日完成股份过户。因此,上海国际集团对于中国太保的单体持股比例由2020年2月29日的0.76%变更为3.49%。

此外,上海国资的一致行动人上海国际香港还通过港交所增持中国太保H股股份76.68万股,持股比例由2020年2月29日的0.06%变更为0.07%。

本次权益变动后,上海国资及其一致行动人对于中国太保的持股比例合计为8.97亿股,占比9.32%。

此后,上海国资并未停下对中国太保的增持脚步。今年5月,中国太保披露,上海国资及其一致行动人自2021年4月9日至2022年5月20日期间通过二级市场合计增持公司股份9624.62万股,截至今年5月20日,对中国太保的持股比例达到10.32%,较2021年4月8日的持股比例增加1%。

其中,上海国资通过上交所系统增持中国太保A股股份6416.6万股,持股比例由2021年4月8日的5.42%变更为6.09%。同时,上海国际集团通过港股通系统增持中国太保H股股份3208万股,持股比例由1.83%变更为2.16%。

10月16日晚间,中国太保再次披露上海国资的增持进展,今年5月21日至10月13日期间,上海国资通过二级市场合计增持公司A股股份2044.65万股。截至10月13日,上海国资及其一致行动人对本公司持股比例达到10.53%。

长江商报记者粗略计算,若以中国太保当前股价计算,上述三轮增持中,上海国资累计耗资超28亿元。

寿险改革推进股价年内跌23%

当前,寿险行业转型仍在磨底阶段,保险行业估值依旧处于低位。

截至10月17日收盘,中国太保A股股价20.79元/股,今年以来累计下跌23%,并较2021年3月初的高点47.14元/股回落56%。

从基本面来看,作为A股五大上市险企之一,中国太保整体发展稳健。今年上半年,中国太保实现营业收入2551.14亿元,同比增长1%;保险业务收入2425亿元,同比增长8%,增速创近三年新高;归属于上市公司股东的净利润为133.01亿元,同比减少23.1%。

分板块来看,由于当前寿险行业改革仍在推进,中国太保的寿险板块新业务价值增长依旧承压。上半年,中国太保寿险保险业务收入1490.54亿元,同比增长5.4%,其中新保业务增速25.8%;实现新业务价值55.96亿元,同比下降45.3%。新业务价值率10.7%,同比下降14.7个百分点;寿险营运利润151.56亿元,同比增长6%。

不过,值得关注的是,太保寿险继续推进代理人渠道改革。上半年,太保寿险来自于代理人渠道的保险业务收入为1193.1亿元,同比减少7.6%。截至报告期末,太保寿险的营销员仅剩28.1万人,但上半年核心人力月人均首年保险业务收入32331元,同比增长23.5%;核心人力月人均首年佣金收入4630元,同比增长10.8%,效率明显提升。

与此同时,太保寿险拓宽多元渠道。今年上半年,太保寿险来自于银保渠道的保险业务收入178.28亿元,同比大幅增长876.3%,其中新保业务收入168.38亿元,同比大幅增长1125.5%。同期,团险渠道保险业务收入118.39亿元,同比增长13.6%。

相较于寿险板块而言,中国太保的产险业务恢复势头较为强劲。上半年,太保产险实现保险业务收入915.71亿元,同比增长12.3%;净利润43.2亿元,同比增长23.3%。其中,车险保险业务收入481.69亿元,同比增长7.9%;承保利润15.25亿元,依旧为产险板块最大的业绩贡献点。同期,太保产险实现非车险保险业务收入434.02亿元,同比增长17.6%。

此外,受资本市场波动影响,证券买卖收益降低,上半年中国太保总投资收益385.5亿元,同比下降21.9%;年化总投资收益率3.9%,同比下降1.1个百分点。不过,由于权益投资资产分红收入的增长,上半年公司实现净投资收益389.96亿元,同比增长10.2%;年化净投资收益率3.9%,同比下降0.2个百分点。(●长江商报记者蔡嘉)